2014年の1月、結婚することが決まった時、私は26歳、奥さんは37歳でした。

結婚式の話を始めると同時に、私たちは知り合いのファイナンシャル・プランナー(以下、FPさん)を尋ねました。

奥さんが年上で今まで頑張って貯金を貯めてきていたおかげもあって、結婚式分の貯金はある状況でした。

FPさんに会いに行ったのは、今の貯金を今後どうしたら良いか相談するためです。

使える貯金が300万くらいだったかなと思いますが、その運用について相談し、ある商品を始めることになりました。

夫婦で最初に始めた資産運用について今回お話ししたいと思います。

最初に始めたのは終身保険!

えっ?保険?と思われた方もいると思いますが、最初に勧められたのはドル建終身保険でした。

私たちは最初その話を聞いた時、ぽかんとしてしまいました。

もちろん理解できなかったからです。

理由を詳しく話を聞いてみると・・・

私たちは結婚するのが決まったことをFPさんに報告し、そこそこ貯金がある旨を伝えました。

であれば、まずは亡くなった時の備えと、貯金が同時にできる外貨を使った終身保険を勧めてもらいました。

亡くなった時の備えって何か?というと、簡単に言ってしまえば葬儀代です。

今は小規模で行う葬儀も増えていますが、世の中的に葬儀代の予算といえば200万〜300万円ほどです。

終身保険であれば、亡くなった時だいたい500万〜700万くらい保険金がおりる商品が主流かと思います。

ですが、実際に亡くなった時に必要なのは200万〜300万円。

つまり、死亡保障500万〜700万円の保険金としてもらっても200万〜400万円ほど余る計算になりますよね。

FPさんの考えとして、死亡保障500万〜700万はそのまま受け取るのではなく、途中で一部使うことによって終身保険を貯蓄としても使おうという考えだったのです。

保険を担保に借入??

私たちが加入したのはメットライフ生命の商品で、メットライフでは外貨建て終身保険を使っている人限定かそうじゃないか詳細はわからないですが、終身保険を担保として借り入れをすることができます。

借りるので当然利子がついてきますが、最後死亡保険が降りる時に死亡保障500万円〜700万円から借りた額プラス利子を差し引いた額が保険金として支払われるようにすることで、死亡保障を貯蓄としても使えるという算段です。

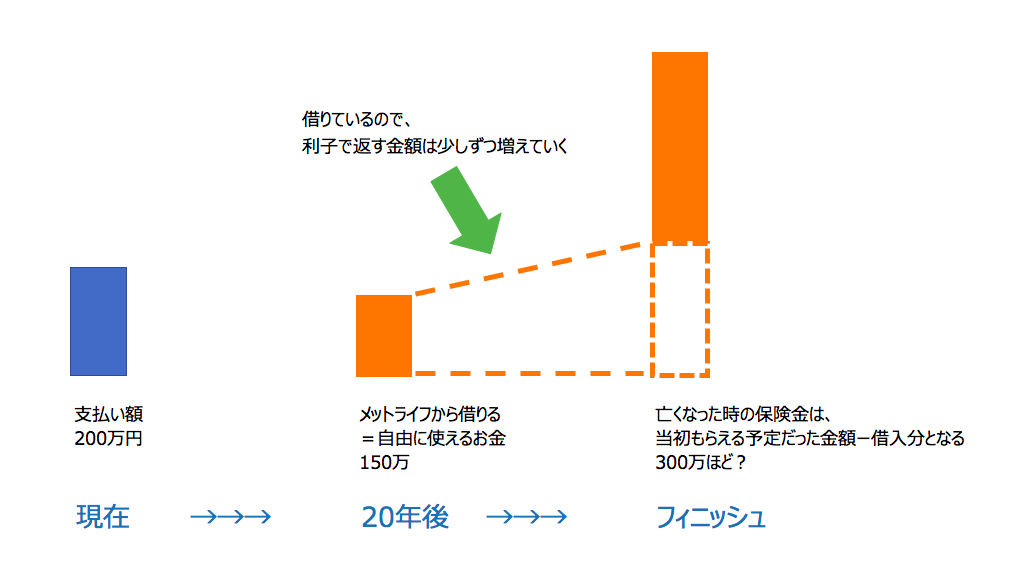

支払う保険金としてはトータル200万円ほどですので、どんぶり勘定で書くと、支払う額が200万、貯蓄として使える分が約150万、死亡保障が300万というシミュレーションかなと思います。

イメージつきますでしょうか?

図で書くとこのようになります。

あくまで簡単なシミュレーションになりますが、200万円支払い、150万借り入れし、300万円の死亡保障を受け取ったら、200万が450万になるという計算になります。

つまり、元手200万円が2.25倍増えて450万円となる試算になります。

また、死亡保障を早めに用意することで亡くなった時にかかる経費を現金で用意しておく必要がなるなるので、気持ちとしても「準備しきった」という感覚で、一つやるべき準備を終えた気持ちになります。

預金残高がたくさんあるとつい使いたくなってしまいますので、現金としてではなく保険として換金?しておくと、無駄に使うことにならないというメリットもあります。

その全貌をFPさんに教えてもらい、私たちはそれぞれ自分の死亡保障を申し込むことにしました。

その保険は、ドル建てでやることで日本円でやるより運用益が出やすいため、ドル建てで選択する方がメリットが出やすくなります。

おそらく日本円で扱う終身保険ではそんなに美味しい話ではないかと思います。

詳しくは各保険会社の方、FP等にご相談くださいませ。

目に見える形で現金が増えているわけではないので実感はありませんが、私たちの小さな投資はそこから始まりました。

今後も、FPさんから伝授いただいた資産運用実践について書いていきますので、ちょびっとだけ期待してお待ちくださいませ〜